Jak sprawdzić czy inwestycja logistyczna jest opłacalna

REKLAMA

REKLAMA

Analiza i ocena opłacalności inwestycji logistycznych najczęściej jest przeprowadzana metodami rachunku inwestycyjnego1:

REKLAMA

REKLAMA

• metodą prostą (do której należą metody: okresu zwrotu nakładów, prostej stopy zwrotu oraz analiza progu rentowności),

• metodą zdyskontowaną (w której najczęściej stosuje się metody wartości zaktualizowanej netto NPV, wewnętrznej stopy zwrotu IRR).

Metody proste

REKLAMA

Metodę prostą okres zwrotu cechują obliczenia dotyczące obecnej nadwyżki finansowej na chwilę przeprowadzanej analizy przedsięwzięcia. Ponieważ metoda ta nie uwzględnia upływu czasu, jest zalecana do analizy opłacalności inwestycji przynoszących szybkie efekty zwrotu lub do wstępnej selekcji projektów inwestycyjnych. Przykład 1 pokazuje sposób wykorzystania metody okresu zwrotu nakładów do oceny projektów inwestycyjnych.

PRZYKŁAD 1

Przedsiębiorca przewiduje rozpoczęcie działalności gospodarczej w dziedzinie produkcji obuwia sportowego. Przewidywane nakłady na uruchomienie firmy produkcyjnej wyniosą 5 mln zł. Do oceny przyjęto trzy projekty, w których okres realizacji inwestycji wynosi 1 rok (t = 1).

Projekt A zakłada finansowanie inwestycji kapitałem własnym w wysokości 4 mln zł i kredytem bankowym – 1 mln zł. Projekt B przewiduje sfinansowanie połowy wartości określonych nakładów kapitałem własnym oraz kredytem bankowym. Natomiast projekt C wymaga wkładu własnego w wysokości 2 mln zł oraz zaciągnięcia kredytu o wartości 3 mln zł.

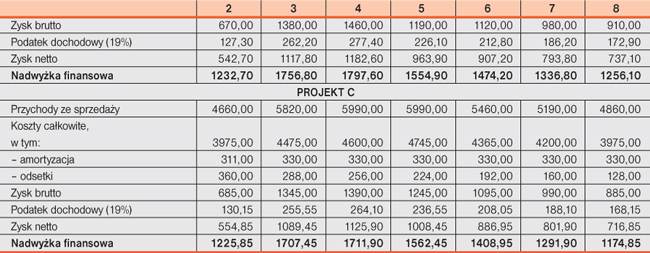

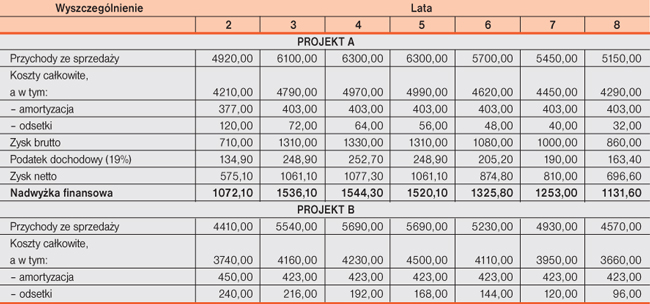

Maksymalny okres zwrotu nakładów początkowych wynosi 5 lat od rozpoczęcia realizacji inwestycji. Prognozy przychodów ze sprzedaży wyrobów oraz szacowane koszty ponoszone w ciągu pierwszych 8 lat od rozpoczęcia działalności gospodarczej przedstawia tabela 1.

Na podstawie danych z tabeli 1 należy wyznaczyć skumulowaną nadwyżkę finansową wszystkich projektów w celu określenia okresu zwrotu nakładów. Wyznaczenie skumulowanej nadwyżki finansowej w tys. zł przedstawia tabela 2.

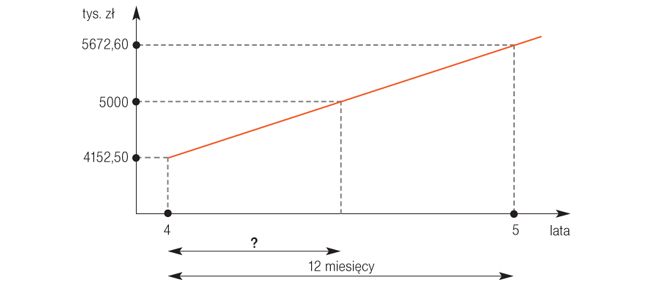

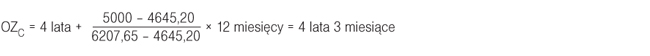

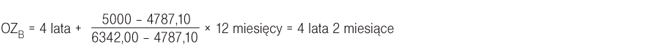

Zwrot nakładów inwestycyjnych o wartości 5 mln zł dla wszystkich projektów nastąpi w 5. roku, licząc od rozpoczęcia inwestycji. Ze względu na to, że wszystkie projekty spełniają warunek okresu zwrotu, należy dokonać wyboru projektu, który cechuje się najkrótszym okresem zwrotu poniesionych nakładów. Zakładając równomierne osiąganie nadwyżki finansowej w trakcie roku (wykres 1), okres zwrotu (OZA) dla projektu A wynosi:

Analogicznie okres zwrotu projektu B i C wynosi:

Zgodnie z przedstawionymi w przykładzie 1 obliczeniami, należy wybrać projekt B, zarówno ze względu na najkrótszy okres zwrotu nakładów jak i na najwyższą skumulowaną nadwyżkę finansową po 8. roku od rozpoczęcia realizacji inwestycji.

Zasadniczą wadą metody prostej okres zwrotu jest nieuwzględnianie zmian wartości pieniądza w czasie. Bardziej precyzyjnymi metodami oceny opłacalności inwestycji są metody dyskontowe, do których należy wartość zaktualizowana netto NPV oraz wewnętrzna stopa zwrotu IRR.

Metody dyskontowe

Wartość zaktualizowana netto NPV (Net Present Value) jest metodą, która wykorzystuje stopę dyskontową, uwzględniając przepływy pieniężne (wpływy i wydatki) związane z daną inwestycją. NPV mierzy nadwyżkę sumy zdyskontowanych wpływów nad sumą zdyskontowanych wydatków.

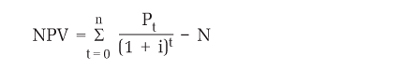

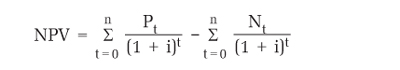

Wartość bieżąca netto obliczana jest z następującej zależności2:

gdzie:

NPV – wartość zaktualizowana netto,

Pt – przepływy pieniężne w kolejnych latach eksploatacji inwestycji,

Nt – nakłady kapitałowe.

@RY1@i48/2011/001/i48.2011.001.000.0052.008.jpg@RY2@– współczynnik dyskontowy (dyskontujący).

W sytuacji gdy nakłady kapitałowe są ponoszone jedynie w roku rozpoczęcia realizacji inwestycji (t = 0), powyższy wzór ma postać:

Projekt inwestycyjny uznaje się za opłacalny, kiedy wartość NPV > 0. Dodatnia wartość NPV oznacza, że stopa rentowności danego przedsięwzięcia jest wyższa od stopy granicznej, którą określa się za pomocą stopy procentowej wykorzystywanej w analizach. Wykorzystanie wartości zaktualizowanej NPV przedstawia przykład 2.

PRZYKŁAD 2

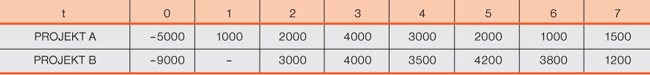

Firma dystrybucyjna planuje realizację przedsięwzięcia inwestycyjnego dotyczącego zakupu nowych pojazdów dostawczych. Przedstawiono dwa projekty, których przewidywane przepływy pieniężne prezentuje tabela 3. Zadaniem controllera jest analiza opłacalności przedstawionych projektów inwestycyjnych za pomocą wartości zaktualizowanej netto.

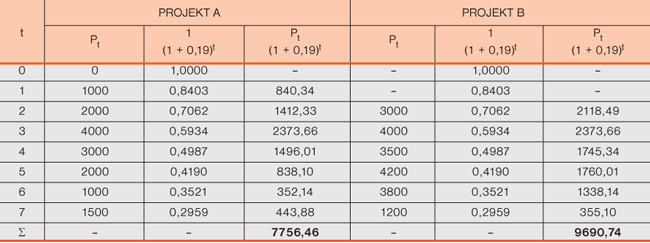

Korzystając z metody NPV podczas analizy i oceny projektów inwestycyjnych, należy ustalić zdyskontowane przepływy pieniężne dla badanego okresu. Kolejne etapy analizy i oceny inwestycji przedstawia tabela 4, przyjmując stopę dyskontową w wysokości 19% (i = 0,19).

Wykorzystując powyższe obliczenia zawarte w tabeli 4 oraz zależność cechującą NPV, należy wyznaczyć wartość zaktualizowaną netto dla obu projektów, uwzględniając poniesione nakłady: 5 mln zł w projekcie A oraz 9 mln zł w projekcie B.

NPV dla projektu A ma wartość (w tys. zł):

Analogicznie wyznaczone NPV dla projektu B wynosi (w tys. zł):

Należy zauważyć, że obydwa analizowane projekty inwestycyjne cechują się NPV? 0, oznaczającym opłacalność obu inwestycji. Jednak projekt A nie tylko generuje znacznie wyższą nadwyżkę finansową, ale również wymaga mniejszych nakładów kapitałowych, w porównaniu z projektem B. Z tego względu projekt A należy przyjąć do realizacji.

PRZYKŁAD 3

Dla planowanego przedsięwzięcia inwestycyjnego wyznaczono następujące wartości przepływów pieniężnych netto: t = –35 000 zł, t1 = –43 000 zł, t2 = –7530 zł, t3 = 15 450 zł, t4 = 23 320 zł, t5 = 32 700 zł, t6 = 27 500 zł, t7 = 11 500 zł, t8 = 23 400 zł, t9 = 22 500 zł, t10 = 51 600 zł. Zadaniem controllera jest analiza opłacalności inwestycji za pomocą wewnętrznej stopy zwrotu projektu, w przypadku gdy poziom stopy dyskontowej wynosi 15%.

Metodą kolejnych przybliżeń należy ustalić poziomy stóp procentowych i1 oraz i2, dla których NPV będzie zbliżone do wartości zerowej. Obliczenia te zawiera tabela 5.

Zgodnie z zestawieniem zawartym w tabeli 5, wewnętrzna stopa zwrotu znajduje się pomiędzy 16% a 17%. Korzystając z zależności, należy wyznaczyć szczegółową wartość IRR:

Ze względu na to, że poziom stopy dyskontowej (granicznej) jest mniejszy od wartości IRR, to analizowany projekt inwestycyjny może zostać zaakceptowany.

Kolejną metodą oceny inwestycji opartą na rachunku dyskonta jest wewnętrzna stopa zwrotu IRR. Przedstawia ona taką stopę procentową, dla której wartość zaktualizowana netto jest równa zeru.

Procedura ustalenia wartości IRR obejmuje kilka etapów. W pierwszym kroku należy ustalić wartości przepływów pieniężnych netto w kolejnych latach (analogicznie do NPV), a następnie wybiera się za pomocą metody prób i błędów takie dwie wartości stopy procentowej (i1 oraz i2), dla których:

• obliczona na podstawie i1 wartość NPV jest zbliżona do zera, ale dodatnia,

• obliczona na podstawie i2 wartość NPV jest zbliżona do zera, ale ujemna.

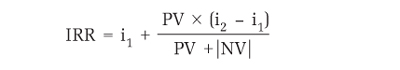

W celu wyznaczenia wartości wewnętrznej stopy zwrotu wykorzystuje się następującą zależność3:

gdzie:

i1 – poziom stopy procentowej, dla której NPV > 0,

i2 – poziom stopy procentowej, dla której NPV < 0,

PV – poziom NPV obliczonej na podstawie i1,

NV – poziom NPV obliczonej na podstawie i2.

Wyznaczoną wartość IRR należy porównać z poziomem granicznej stopy rentowności ustalonej przez inwestora. Jeśli wartość wewnętrznej stopy zwrotu jest niższa od stopy granicznej, analizowany projekt inwestycyjny należy odrzucić.

Szczególne znaczenie dla metody IRR ma różnica między wartościami i1 oraz i2, która nie powinna przekraczać jednego punktu procentowego. Jest to spowodowane tym, że w rzeczywistości związek pomiędzy poziomem stopy procentowej a poziomem NPV nie ma charakteru liniowego. Powszechnie uznaje się, że przy zachowaniu jednoprocentowej różnicy między wartościami i1 oraz i2, popełniony błąd jest traktowany jako nieistotny.

Wewnętrzna stopa zwrotu IRR może być wykorzystywana do oceny opłacalności zarówno pojedynczego przedsięwzięcia, jak i do wyboru najkorzystniejszego wariantu spośród proponowanych projektów inwestycyjnych. W drugim przypadku należy kierować się maksymalizacją wartości wewnętrznej stopy zwrotu, a więc należy wybrać ten projekt, dla którego wartość IRR jest wyższa.

Projekty inwestycyjne cechują się dużym stopniem ryzyka, dlatego nie należy ograniczać się jedynie do jednej z przedstawionych metod. Dodatkowymi metodami, mogącymi efektywnie wesprzeć analizę inwestycji logistycznych, są próg rentowności, wskaźnik bezpieczeństwa oraz dźwignia operacyjna. Dla analizy opłacalności inwestycji na poziomie operacyjnym (np. kupno nowych maszyn produkcyjnych), skutecznym narzędziem oceny inwestycji może okazać się analiza porównawcza produkcji własnej po zakupie nowej maszyny z outsourcingiem tej części procesu, która przewyższa dotychczasowe zdolności produkcyjne4. Należy zatem pamiętać, że im większa liczba zbadanych modeli, tym mniejsze ryzyko podjęcia niesłusznych decyzji finansowych.

1 B. Śliwczyński, Controlling w zarządzaniu logistyką, Wyższa Szkoła Logistyki, Poznań 2007, s. 330.

2 B. Śliwczyński, op.cit., s. 330.

3 B. Śliwczyński, op.cit., s. 330.

4 Szerzej na ten temat: A. Koliński, K. Kolińska, Controlling outsourcingu nowoczesnym rozwiązaniem stosowanym w logistyce, [w:] P. Golińska, M. Stajniak (red.), Technologie informacyjne w logistyce, Wydawnictwo Politechniki Poznańskiej, Poznań 2010, s. 55–67.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA