Jak rozliczać transakcje przy pobieraniu materiałów z magazynu konsygnacyjnego

REKLAMA

REKLAMA

Możliwość prowadzenia magazynów konsygnacyjnych w Polsce i zastosowania uproszczeń w rozliczeniach VAT jest uzależniona od tego, na jaką działalność przekazywane są towary (materiały) pobierane z tego magazynu. Podatnicy pobierający towary z magazynu mogą je przeznaczyć wyłącznie na działalność produkcyjną lub usługową. Uproszczenia nie dotyczą działalności handlowej. Szczegóły w uzasadnieniu.

REKLAMA

REKLAMA

Magazyn konsygnacyjny oznacza magazyn położony blisko lub bezpośrednio na terenie zakładu ostatecznego nabywcy towarów. Jego umiejscowienie wynika z potrzeby zapewnienia stałego dostępu do materiałów bądź towarów niezbędnych w procesie produkcyjnym lub usługowym u nabywcy. Materiały i towary wprowadzone do składu konsygnacyjnego są własnością dostawcy. Ich własność przechodzi na nabywcę dopiero w momencie pobrania materiałów lub towarów z magazynu.

Korzyści wynikające ze stosowania składu konsygnacyjnego

Stosowanie procedury składu konsygnacyjnego jest korzystne ze względu na możliwość stosowania uproszczonych form rozliczeń podatkowych w zakresie podatku od towarów i usług. Uproszczenie w rozliczeniach transakcji z zastosowaniem składów konsygnacyjnych polega na tym, że VAT z tytułu wewnątrzwspólnotowego nabycia towarów (WNT) rozlicza krajowy nabywca.

Dzięki temu zagraniczni dostawcy dostarczający towary do składu konsygnacyjnego nie muszą rozliczać WNT w Polsce. Umożliwia to unijnym przedsiębiorcom dostarczanie towarów polskim kontrahentom bez obowiązku rejestrowania się tych przedsiębiorców jako podatników VAT w Polsce.

REKLAMA

Uregulowania prawne

Powyższe uproszczenie rozliczeń w transakcjach między podmiotami unijnymi wynika z art. 141 dyrektywy 2006/112/WE Rady z 28 listopada 2006 r. w sprawie wspólnego systemu podatku od wartości dodanej. Zastosowanie zwolnienia z rozliczania WNT w kraju, do którego towar jest dostarczany przez podatnika zarejestrowanego w kraju, z którego towar jest przemieszczany, jest możliwe w przypadku, gdy spełnione są następujące warunki:

a) nabycia towarów dokonuje podatnik, który nie ma siedziby w danym państwie członkowskim, ale który został zidentyfikowany do celów VAT w innym państwie członkowskim;

b) nabycie towarów jest dokonywane do celów ich późniejszej dostawy przez podatnika (wymienionego w pkt a) na terytorium tego samego państwa członkowskiego;

c) towary nabyte w ten sposób przez podatnika (wymienionego w pkt a) są bezpośrednio wysyłane lub transportowane z państwa członkowskiego innego niż państwo, w którym został on zidentyfikowany do celów VAT, do osoby, na rzecz której ma on dokonać późniejszej dostawy;

d) osoba, na rzecz której dokonywana jest późniejsza dostawa, jest innym podatnikiem lub osobą prawną niebędącą podatnikiem zidentyfikowaną do celów VAT w tym samym państwie członkowskim;

e) osoba (wymieniona w pkt d) została uznana za osobę zobowiązaną do zapłaty VAT należnego z tytułu dostawy dokonanej przez podatnika, który nie ma siedziby w państwie członkowskim, w którym podatek jest należny.

W krajowej ustawie o podatku od towarów i usług są zawarte definicje składu konsygnacyjnego oraz prowadzącego taki magazyn. Definicje te dotyczą magazynów konsygnacyjnych usytuowanych na terytorium kraju (w Polsce) i mają zastosowanie w aspekcie rozliczania WNT. Takie same zasady korzystania z magazynów konsygnacyjnych dotyczą również wywozu towarów przez polskich podatników do magazynów położonych na terytorium innych krajów UE, kiedy to u polskiego podatnika występuje transakcja WDT.

MAGAZYN KONSYGNACYJNY

to wyodrębnione u podatnika zarejestrowanego jako podatnik VAT UE miejsce przechowywania na terytorium kraju towarów należących do podatnika podatku od wartości dodanej przemieszczonych przez niego lub na jego rzecz z terytorium państwa członkowskiego innego niż terytorium kraju do tego miejsca, z którego podatnik zarejestrowany jako podatnik VAT UE, przechowujący towary, pobiera je, a przeniesienie prawa do rozporządzania tymi towarami jak właściciel następuje w momencie ich pobrania (art. 2 pkt 27c ustawy o VAT).

PROWADZĄCY MAGAZYN KONSYGNACYJNY

to podatnik, który przechowuje w magazynie konsygnacyjnym towary i pobiera je z tego magazynu (art. 2 pkt 27d ustawy o VAT).

PRZYKŁAD

Francuski dostawca przewozi materiały do Polski, do wyodrębnionego miejsca składowania (magazynu konsygnacyjnego). Materiały przeznaczone są dla podatnika polskiego (ostatecznego nabywcy). Materiały, składowane w magazynie konsygnacyjnym, pozostają własnością podatnika francuskiego i nie podlegają opodatkowaniu w Polsce VAT. Przeniesienie własności materiałów na polskiego nabywcę następuje w chwili pobrania przez niego materiału z magazynu. Dopiero w tym momencie powstaje obowiązek podatkowy u:

• francuskiego dostawcy – z tytułu wewnątrzwspólnotowej dostawy towarów (WDT),

• polskiego nabywcy – z tytułu wewnątrzwspólnotowego nabycia towarów (WNT).

UWAGA

Wprowadzanie towarów (materiałów) do magazynu konsygnacyjnego umożliwia zwolnienie z obowiązku rejestracji dla podatku od towarów i usług przez podatników podatku od wartości dodanej z tytułu przemieszczenia własnych towarów oraz dokonania dostawy tych towarów na terytorium Polski.

Warunki stosowania uproszczeń

Ustawa o podatku od towarów i usług wskazuje okoliczności, w których możliwe jest stosowanie omówionego uproszczenia. Przemieszczenie towarów do magazynu konsygnacyjnego można uznać za wewnątrzwspólnotowe nabycie towarów u prowadzącego magazyn konsygnacyjny, jeżeli:

• podatnik podatku od wartości dodanej (dostawca towaru) nie jest zarejestrowany jako podatnik VAT czynny lub zwolniony,

• przechowywane w magazynie konsygnacyjnym towary są przeznaczone do działalności produkcyjnej lub usługowej, z wyłączeniem działalności handlowej, przez prowadzącego magazyn konsygnacyjny,

• prowadzący magazyn konsygnacyjny (nabywca towarów) przed pierwszym wprowadzeniem przez podatnika podatku od wartości dodanej towarów do tego magazynu złożył w formie pisemnej naczelnikowi urzędu skarbowego zawiadomienie o zamiarze prowadzenia magazynu konsygnacyjnego,

• prowadzący magazyn konsygnacyjny (nabywca towarów) prowadzi ewidencję towarów:

– wprowadzanych do tego magazynu – zawierającą datę ich wprowadzenia i pobrania z magazynu oraz dane pozwalające na identyfikację towarów,

– powrotnie przemieszczonych przez podatnika podatku od wartości dodanej – gdy w okresie 24 miesięcy od dnia wprowadzenia towarów do magazynu konsygnacyjnego nie zostały one pobrane i w związku z tym zostały powrotnie przemieszczone (nie powstaje wówczas obowiązek podatkowy w WNT ani w WDT w odniesieniu do tych towarów).

Pisemne zawiadomienie o zamiarze prowadzenia składu konsygnacyjnego musi zawierać:

• dane podatnika podatku od wartości dodanej dokonującego przemieszczenia towarów do magazynu konsygnacyjnego oraz prowadzącego magazyn konsygnacyjny, dotyczące ich nazw lub imion i nazwisk, numerów identyfikacyjnych stosowanych na potrzeby odpowiednio podatku od wartości dodanej i VAT, adresów siedziby lub miejsca zamieszkania oraz adresu, pod którym znajduje się magazyn konsygnacyjny;

• oświadczenie podatnika podatku od wartości dodanej, że zamierza dokonywać przemieszczenia towarów do magazynu konsygnacyjnego; w oświadczeniu wskazuje się prowadzącego magazyn konsygnacyjny.

Uproszczenie w rozliczaniu transakcji z zastosowaniem magazynu konsygnacyjnego dotyczy sytuacji, gdy w magazynie tym są składowane towary wyłącznie dla jednego podatnika. Uproszczeń nie mogą stosować zagraniczni podatnicy, którzy prowadzą magazyny w Polsce i są tu zarejestrowani do celów VAT.

Dla nabywcy krajowego obowiązek podatkowy w WNT powstaje z chwilą pobrania towarów z magazynu konsygnacyjnego, nie później jednak niż z dniem wystawienia faktury.

Jeśli towary przechowywane w magazynie konsygnacyjnym nie zostały pobrane przez okres 24 miesięcy od dnia ich wprowadzenia do tego magazynu, a nie zostały powrotnie przemieszczone (nie zostały zwrócone zagranicznemu dostawcy), wówczas uznaje się, że ich pobranie ma miejsce następnego dnia po upływie tego okresu. Tak określony termin pobrania wyznacza moment powstania obowiązku podatkowego w WNT.

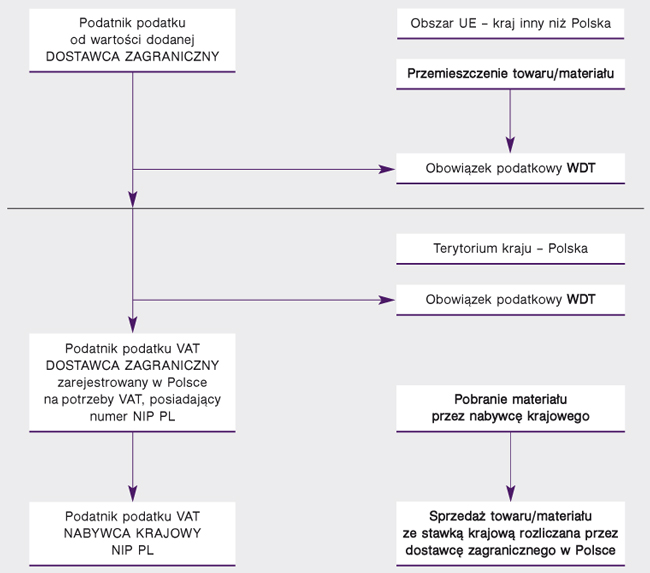

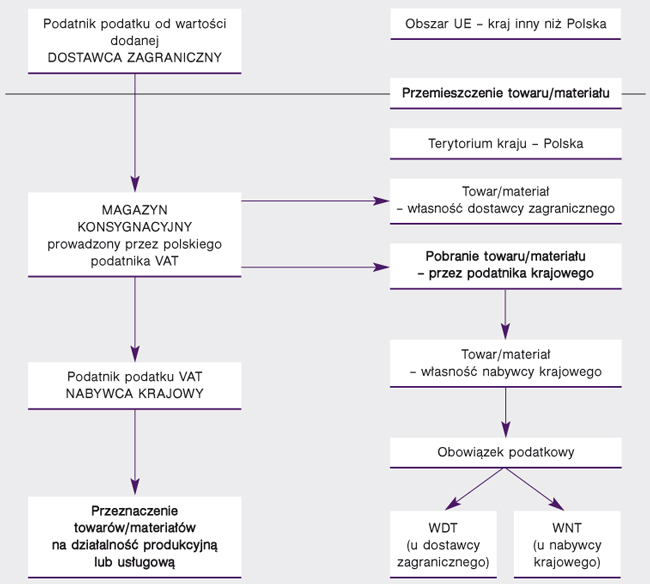

SCHEMAT 1

Transakcje wynikające z prowadzenia magazynu konsygnacyjnego

UWAGA

Podatnicy pobierający towary z magazynu konsygnacyjnego prowadzonego w Polsce mogą je przeznaczyć wyłącznie do działalności produkcyjnej lub usługowej, nie mogą natomiast przeznaczyć ich na działalność handlową.

Kiedy nie można stosować uproszczonych rozliczeń

Jeśli polski nabywca, prowadzący skład konsygnacyjny, będzie dokonywał sprzedaży składowanych towarów (nie będzie ich wykorzystywał do działalności produkcyjnej lub usługowej), wówczas nie będzie miał możliwości zastosowania uproszczeń przewidzianych dla magazynów konsygnacyjnych. Zagraniczny dostawca, przemieszczając towar do magazynu konsygnacyjnego w Polsce, będzie zmuszony wykazać WDT w swoim kraju i WNT w Polsce. Następnie, przekazując towary z magazynu konsygnacyjnego polskiemu nabywcy, będzie musiał potraktować tę dostawę jako sprzedaż krajową w Polsce.

Dla firmy zagranicznej oznacza to konieczność rejestracji na terytorium Polski na potrzeby podatku od towarów i usług oraz rozliczania transakcji dokonywanych na terytorium naszego kraju.

SCHEMAT 2

Transakcje wynikające z pobrania towarów/materiałów z magazynu konsygnacyjnego na działalność handlową

Jak prowadzić ewidencję towarów w magazynie konsygnacyjnym

Nie ma podstaw, aby ewidencję towarów/materiałów w magazynie konsygnacyjnym ujmować w księgach rachunkowych jednostki prowadzącej magazyn konsygnacyjny, ponieważ do momentu pobrania towarów/materiałów z magazynu stanowią one własność zagranicznego dostawcy. Przechowywane w magazynie konsygnacyjnym towary czy materiały nie mogą zatem stanowić aktywów u prowadzącego magazyn.

Pobranie towarów/materiałów z magazynu konsygnacyjnego powoduje powstanie obowiązku podatkowego:

• u prowadzącego magazyn polskiego podatnika – w zakresie WNT,

• u dostawcy towarów do magazynu – podatnika zagranicznego – w zakresie WDT.

Konieczne jest więc pozabilansowe ewidencjonowanie towarów/materiałów w magazynie przed ich pobraniem, w sposób umożliwiający prawidłowe wywiązanie się z obowiązku podatkowego w VAT. Prowadzący magazyn konsygnacyjny ma obowiązek rejestrowania wszystkich zmian stanów towarów w magazynie poprzez określenie rodzaju, ilości i wartości dostarczanych i pobieranych towarów i materiałów oraz dat tych operacji.

Pobranie towarów z magazynu jest równoznaczne z przeniesieniem ich własności na krajowego podatnika, prowadzącego magazyn, i podlega ewidencji w jego księgach rachunkowych jako transakcja zakupu towarów/materiałów.

• art. 2 pkt 27c i 27d, art. 12a ustawy z 11 marca 2004 r. o podatku od towarów i usług – Dz.U. z 2004 r. Nr 54, poz. 535; ost.zm. Dz.U. z 2010 r. Nr 107, poz. 679

• art. 141 dyrektywy 2006/112/WE Rady z 28 listopada 2006 r. w sprawie wspólnego systemu podatku od wartości dodanej – Dz. Urz. UE L nr 347/1

• art. 3 ust. 1 pkt 12, 19 ustawy z 29 września 1994 r. o rachunkowości – Dz.U. z 2009 r. Nr 152, poz. 1223; ost.zm. Dz.U. z 2010 r. Nr 47, poz. 278

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA