Jak oceniać kondycję finansową firm transportowych

REKLAMA

REKLAMA

Jedną z metod minimalizacji ryzyka upadłości jest fundamentalna analiza kondycji finansowej przedsiębiorstwa. Tego typu analiza wiąże się jednak z określonymi mankamentami. Nadmiar wskaźników ekonomiczno-finansowych wykorzystywanych w analizie fundamentalnej utrudnia jednoznaczną diagnozę rzeczywistej kondycji przedsiębiorstwa (wyniki uzyskanych badań w poszczególnych obszarach mogą bowiem znacznie się różnić).

REKLAMA

REKLAMA

Tradycyjna analiza finansowa wiąże się ponadto z potrzebą zgromadzenia i przetworzenia dużej ilości danych. Stąd też nawet w warunkach komputerowego ich opracowania badania te są relatywnie bardzo czasochłonne. Znaczny problem stanowi także różnorodność formuł wskaźników i nieuporządkowane ich nazewnictwo, co w efekcie utrudnia przeprowadzenie obiektywnych badań porównawczych1.

Dlatego też w krajach o rozwiniętej gospodarce rynkowej, obok tradycyjnej analizy wskaźnikowej, do popularnych narzędzi analitycznych, pozwalających na identyfikację zagrożeń pogorszenia kondycji finansowej przedsiębiorstwa należy wielokryterialna analiza dyskryminacyjna (multiple discriminant analysis).

Wykorzystanie coraz to nowszych i doskonalszych technik analizy ekonomicznej w ocenie kondycji finansowej przedsiębiorstwa wynika przede wszystkim z zapotrzebowania na informację, która jest niezbędna dla skutecznego zarządzania działalnością przedsiębiorstwa. Coraz większe znaczenie ma jednak nie tylko umiejętność wykorzystania narzędzi analitycznych w procesie oceny sytuacji ekonomicznej własnej firmy, ale także potencjalnych partnerów handlowych. Warto bowiem dysponować informacją, w jakiej sytuacji ekonomicznej znajdują się nasi zleceniodawcy i inni partnerzy handlowi i czy wykazują wiarygodność finansową. Wiedza ta może uchronić przedsiębiorstwo przed zawarciem kontraktu z firmą znajdującą się na skraju bankructwa, a tym samym niezdolną do regulowania swoich zobowiązań.

REKLAMA

Zapotrzebowanie na odpowiednie narzędzia analityczne jest szczególnie duże w okresach słabnącej koniunktury gospodarczej. W tych okresach pojawia się większe ryzyko nawiązania kontaktów handlowych i współpracy z przedsiębiorstwem zagrożonym upadłością. W Polsce, zwłaszcza w latach 90., kiedy rozpoczął się proces transformacji gospodarki, zjawiskiem nagminnym było zaleganie z płatnościami lub też ich unikanie. Obecnie w związku ze światowym załamaniem gospodarczym zjawisko to uległo ponownemu nasileniu.

Utrata płynności finansowej jest jedną z podstawowych przyczyn bankructwa przedsiębiorstwa. Według danych raportu ryzyka branżowego przygotowanego przez wywiadownię gospodarczą „Dun & Bradstreet Poland”, w branży transportowej w 2008 r. zamknęło działalność 110 przedsiębiorstw, a według szacunków na 2009 r. liczba ta mogła wzrosnąć do około 420. Charakterystyczny jest przy tym fakt, że branża transportowa w 2009 r. po raz pierwszy pojawiła się w czołówce statystyk upadłości podmiotów gospodarczych. W tego rodzaju statystykach przedsiębiorstwa transportowe w pierwszym półroczu 2009 r. stanowiły 50% ogółu firm usługowych2.

Ze względu na znaczny zakres powiązań kooperacyjnych przedsiębiorstw w ramach branży TSL (Transport, Spedycja, Logistyka) oraz powiązań handlowych pomiędzy przedsiębiorstwami tej branży, a zleceniobiorcami usług logistycznych, zastosowanie skutecznych narzędzi analitycznych może wpłynąć na wzrost efektywności zarządzania przedsiębiorstwami, łańcuchami dostaw, a w konsekwencji – na wzrost konkurencyjności gospodarki narodowej.

W krajach wysoko rozwiniętych statystyczna analiza dyskryminacyjna, jako metoda wczesnego ostrzegania, stanowi istotne uzupełnienie narzędzi wykorzystywanych w ramach analizy fundamentalnej. W Polsce jednak modele te w praktyce gospodarczej przedsiębiorstw nie znajdują jeszcze szerokiego zastosowania. Stąd też pojawia się potrzeba ich szerszej popularyzacji.

Statystyczne modele dyskryminacyjne

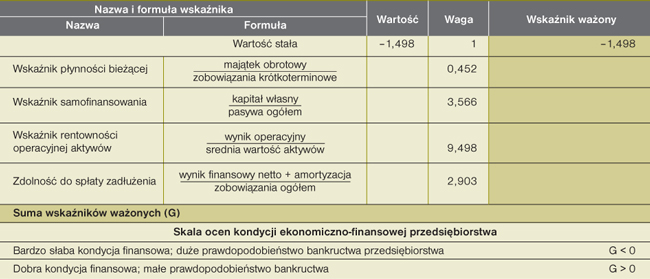

Istotą modeli dyskryminacyjnych jest zastąpienie opisu kondycji przedsiębiorstwa za pomocą wielu wskaźników ekonomiczno-finansowych (co jest istotą analizy fundamentalnej) jedną wielkością zagregowaną. Dlatego też funkcję dyskryminacyjną stanowi wartość będąca sumą iloczynów wskaźników charakteryzujących kondycję ekonomiczno-finansową przedsiębiorstwa oraz odpowiadających tym wskaźnikom — wag (współczynniki dyskryminacyjne). Wartość ta z kolei, poprzez jej konfrontację z przyjętymi w danym modelu wartościami progowymi, stanowi podstawę wnioskowania o sytuacji ekonomiczno-finansowej przedsiębiorstwa.

Kluczową rolę w konstrukcji modeli dyskryminacyjnych odgrywa odpowiedni dobór wskaźników charakteryzujących kondycję przedsiębiorstwa. Natomiast wagi poszczególnych wskaźników odzwierciedlają ich znaczenie w ocenie całokształtu działalności przedsiębiorstwa oraz specyfikę warunków funkcjonowania firmy.

Modele dyskryminacyjne bazują na kilku wskaźnikach, które istotnie reagują na pogarszającą się kondycję finansową przedsiębiorstwa, wyrażającą się przede wszystkim w:

• spadkowej dynamice przychodów i aktywów,

• występowaniu ujemnego wyniku finansowego,

• pogarszaniu płynności finansowej,

• spadku produktywności zasobów,

• obniżaniu się stopnia wykorzystania zdolności produkcyjnych.

W efekcie ujęte w modelach dyskryminacyjnych wskaźniki odzwierciedlają z reguły takie aspekty kondycji finansowej przedsiębiorstwa, jak: dynamika obrotów, aktywów i kapitałów własnych, płynność i zadłużenie, sprawność operacyjna i rentowność3.

Ograniczenie analizy kondycji przedsiębiorstw do kilu kluczowych wskaźników, tak jak ma to miejsce w przypadku analizy dyskryminacyjnej, może budzić pewne wątpliwości, ze względu na zbyt wąskie spojrzenie na ocenę efektywności ekonomicznej przedsiębiorstwa. Mimo to w odróżnieniu od analizy fundamentalnej modele dyskryminacyjne są bardziej przejrzyste, łatwiejsze do interpretacji, mniej kosztowne w praktycznych zastosowaniach. W związku z tym powinny one stanowić istotne uzupełnienie tradycyjnych narzędzi analitycznych.

Znaczenie statystycznej analizy dyskryminacyjnej może być postrzegane w dwóch aspektach: prognostycznym i diagnostycznym. Przede wszystkim modele dyskryminacyjne znajdują zastosowanie w badaniach prognostycznych, tj. badaniach potencjalnego bankructwa pojedynczych podmiotów gospodarczych. W tym znaczeniu modele te należą do narzędzi wczesnego ostrzegania przedsiębiorstwa.

Modele dyskryminacyjne mogą być także wykorzystywane w procesie wnioskowania diagnostycznego w odniesieniu do pojedynczych podmiotów gospodarczych, ale także w odniesieniu do grup przedsiębiorstw należących do określonej branży lub sekcji. Stały monitoring wartości funkcji dyskryminacyjnej może być podstawą określenia tendencji zmian kondycji ekonomiczno-finansowej. Tego typu analiza bazuje na założeniu, że wzrost wartości funkcji dyskryminacyjnej oznacza poprawę kondycji ekonomicznej, a spadek – pogorszenie sytuacji finansowej.

Dobór modeli dyskryminacyjnych

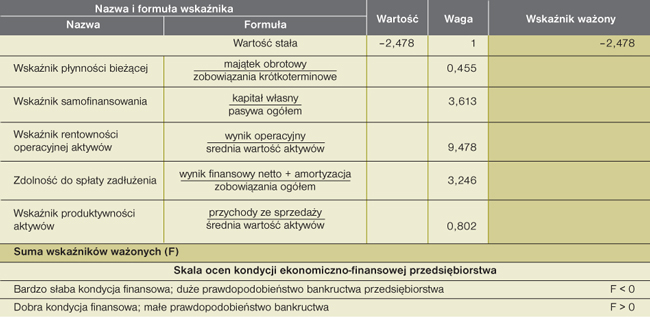

Spośród wielu proponowanych w literaturze przedmiotu modeli, nawiązujących do specyfiki warunków gospodarczych w Polsce, znaczną skutecznością w ocenie kondycji przedsiębiorstw usługowych, a więc i z branży transportowej, charakteryzują się modele dyskryminacyjne zaproponowane m. in. przez E. Mączyńską i M. Zawadzkiego, oznaczone jako modele F i G (tabele 1 i 2).

Tabela 1

Schemat analizy dyskryminacyjnej — model typu F według E. Mączyńskiej i M. Zawadzkiego

Schemat analizy dyskryminacyjnej — model typu G według E. Mączyńskiej i M. Zawadzkiego

Zgodnie z przyjętą dla tych modeli skalą ocen, o bardzo słabej kondycji przedsiębiorstw świadczy wartość funkcji dyskryminacyjnej mniejsza niż zero. Trafność ocen tych funkcji w odniesieniu do przedsiębiorstw w ogóle kształtuje się na poziomie 94,82% (model F) i 94,2% (model G), a w odniesieniu do przedsiębiorstw usługowych – na poziomie 97,92% (modele F i G)4.

Analiza ekonomiczna z wykorzystaniem funkcji dyskryminacyjnych powinna obejmować kilkuletnie przedziały czasowe. Ograniczenie tego typu analizy tylko do jednego, a nawet dwóch lat może bowiem prowadzić do błędnych ocen i wniosków. Stałe monitorowanie wartości tych funkcji pozwala na ocenę zmian kondycji finansowej przedsiębiorstw, a także może być podstawą prognoz przyszłej sytuacji ekonomicznej przedsiębiorstw.

Zastosowanie modeli

Analizę kondycji finansowej branży transportowej z wykorzystaniem funkcji dyskryminacyjnych typu F i G przeprowadzono dla przedziału czasowego 2000–2008. Ze względu na przyjęty przez GUS system klasyfikacji działalności gospodarczej analiza ta przeprowadzona została na podstawie danych zbiorczych odnoszących się do wyników finansowych i bilansowych przedsiębiorstw funkcjonujących w ramach działu transport, gospodarka magazynowa i łączność, w których liczba pracujących wynosi 10 i więcej osób.

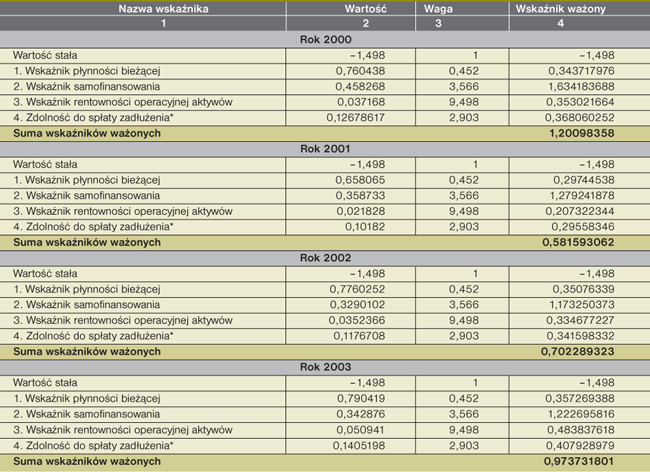

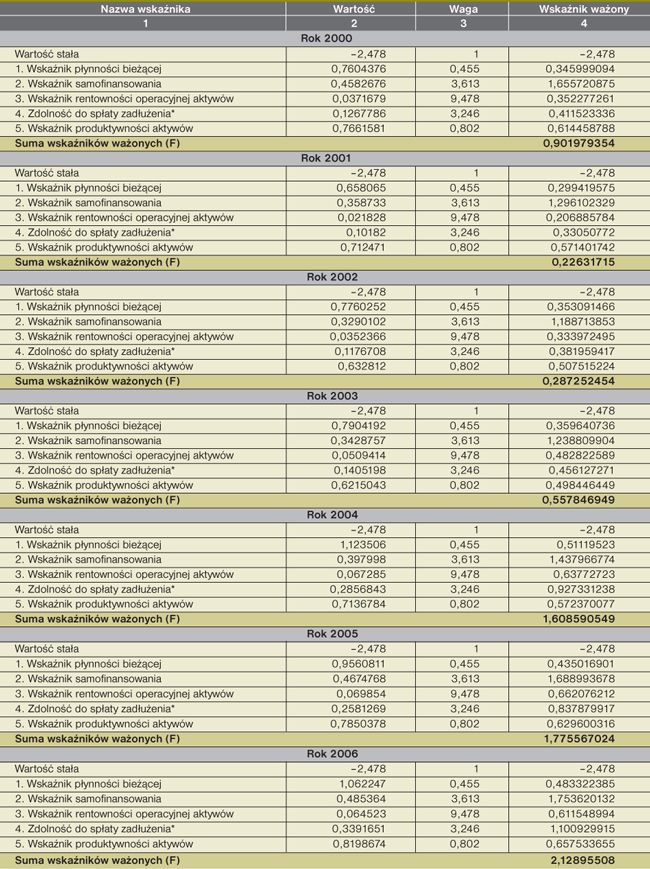

Jak wynika z badań, w analizowanym okresie 2000–2008 funkcje dyskryminacyjne typu F (tabela 3) i G (tabela 4) najniższą wartość w branży transportowej osiągnęły w latach 2001–2003. Dla poszczególnych lat wartości te wynosiły odpowiednio 0,226; 0,287 i 0,558 dla funkcji typu F i 0,582; 0,702 i 0,974 dla funkcji typu G. Oznacza to, że w analizowanej perspektywie czasowej 2000–2008 branża transportowa w latach 2000–2003 znajdowała się w najsłabszej kondycji finansowej.

Tabela 3

Wyniki analizy dyskryminacyjnej w oparciu o model F w branży transportowej w latach 2000–2008

* wskaźnik oszacowany dla przedsiębiorstw działu transport, gospodarka magazynowa i łączność o liczbie zatrudnionych powyżej 45 osób.

Źródło: opracowanie na podstawie: Bilansowe wyniki finansowe podmiotów gospodarczych, GUS, Warszawa; Wyniki finansowe podmiotów gospodarczych, GUS, Warszawa

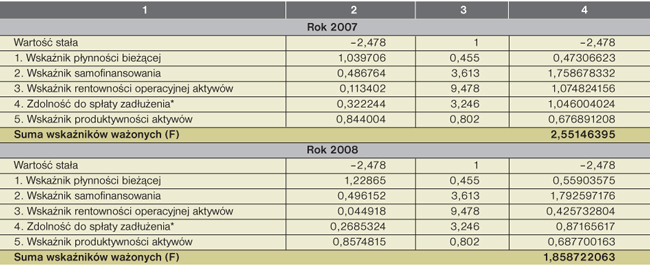

Tabela 4

Wyniki analizy dyskryminacyjnej w oparciu o model G w branży transportowej w latach 2000–2008

* wskaźnik oszacowany dla przedsiębiorstw działu transport, gospodarka magazynowa i łączność o liczbie zatrudnionych powyżej 45 osób.

Źródło: opracowanie na podstawie: Bilansowe wyniki finansowe podmiotów gospodarczych, GUS, Warszawa; Wyniki finansowe podmiotów gospodarczych, GUS, Warszawa

Wysoką wiarygodność tych modeli w procesie oceny kondycji przedsiębiorstw potwierdza fakt, iż lata 2000–2003 były okresem głębokiego kryzysu w branży TSL. Na słabszą kondycję ekonomiczną branży transportowej w latach 2000–2003 wskazują także wyniki fundamentalnej analizy wskaźnikowej. Mimo że generalnie przedsiębiorstwa transportowe mają bardzo poważne problemy z pokrywaniem kosztów działalności, to w pierwszych latach po 2000 r. wskaźnik poziomu kosztów całkowitych przedsiębiorstw tej branży był jak do tej pory najwyższy i kształtował się na poziomie przekraczającym 100% (102% w 2000 r., 102,5% w 2001 r. i 101,5% w 2002 r.)5 – przy czym za poziom jeszcze bezpieczny uznawana jest wartość maksymalna 90%6.

W konsekwencji działalność przedsiębiorstw branży transportowej w tym okresie nie była rentowna, lecz miała charakter deficytowy. Na przykład wskaźniki rentowności obrotu netto w latach 2000–2002 były notowane na poziomie ujemnym i wynosiły odpowiednio: –1,3% (2000 r.), –3,1% (2001 r.) i –6% (2002 r.)7.

Po 2003 r., jak wynika z tabeli 3 i 4, zaobserwowano wyraźny wzrost wartości obu funkcji dyskryminacyjnych. Zgodnie z przyjętą wykładnią, rosnąca w kolejnych latach wartość funkcji świadczy o poprawiającej się kondycji przedsiębiorstw transportowych. Potwierdzeniem tego zjawiska są także wyniki analizy fundamentalnej, ponieważ po 2003 r. w firmach transportowych zaczęto odnotowywać wyraźną poprawę większości wskaźników ekonomicznych.

Zastosowane funkcje dyskryminacyjne typu F i G w badaniach kondycji ekonomicznej przedsiębiorstw branży transportowej najwyższą wartość osiągnęły w 2007 r. Wartości te wynosiły odpowiednio 2,551 – funkcja typu F i 2,72 – funkcja typu G. Bazując na tradycyjnej analizie wskaźnikowej, rok 2007 był jednym z najkorzystniejszych okresów pod względem kondycji finansowej w tej branży. W 2007 r. w porównaniu z 2003 r., np. rentowność sprzedaży w transporcie wzrosła z 1,5% do 6,35%; rentowność obrotu netto wzrosła z poziomu 1,4% do ok. 6,0%; rentowność netto majątku z 0,9% do 5,4%; a rentowność kapitału własnego z 2,7% do 10,5%8.

O ile pierwsze objawy kryzysu w polskiej gospodarce pojawiły się pod koniec 2007 r., o tyle w sektorze transportowym negatywne skutki uwidoczniły się z pewnym opóźnieniem w stosunku do całej gospodarki, tj. dopiero w drugiej połowie 2008 r. Wynika to z faktu, iż popyt na usługi transportowe ma charakter wtórny w stosunku do popytu generowanego na rynku dóbr towarowych.

O pogorszeniu sytuacji ekonomiczno-finansowej przedsiębiorstw branży transportowej w 2008 r. świadczą wyraźnie niższe wartości funkcji dyskryminacyjnych typu F i typu G. Jak wynika z tabeli 3 i 4, w analizowanym roku funkcje te osiągnęły odpowiednio wartość 1,859 i 2,033. W porównaniu z 2007 r. był to spadek o 0,692 (funkcja typu F) i o 0,687 (funkcja typu G).

Do podobnych wniosków prowadzą także wyniki tradycyjnej analizy wskaźnikowej. W 2008 r. w branży transportowej rentowność sprzedaży netto zmniejszyła się do poziomu 3,3% (w 2007 r. – 6,3%), rentowność sprzedaży brutto – do poziomu 4,4% (8,1% w 2007 r.), rentowność obrotu netto – do poziomu 3,1% (6% w 2007 r.), rentowność netto majątku – do poziomu 2,9% (5,4% w 2007 r.); rentowność kapitału własnego – do poziomu 5,6% (10,5% w 2007 r.). W 2008 r. zmniejszył się też wyraźnie w tej branży udział podmiotów rentownych w ogólnej liczbie przedsiębiorstw. O ile w 2007 r. przedsiębiorstwa transportowe osiągające zysk netto stanowiły 79,5% ogółu przedsiębiorstw, to w 2008 r. udział tych przedsiębiorstw zmniejszył się do 76,7%9.

UWAGA

Przedstawione wyniki badań z wykorzystaniem modeli dyskryminacyjnych, w konfrontacji z analizą fundamentalną, świadczą o wysokiej wartości diagnostycznej modeli typu F i G w zastosowaniach analitycznych w odniesieniu do branży transportowej. Wysoka wartość diagnostyczna przedstawionych modeli typu F i G uzasadnia także celowość ich wykorzystania przez praktyków bezpośrednio w odniesieniu do pojedynczych przedsiębiorstw po to, by określić ich szanse przetrwania w warunkach słabszej koniunktury gospodarczej.

Brak pełnych danych finansowych oraz bilansowych za 2009 r. uniemożliwia przeprowadzenie analizy dyskryminacyjnej dla całej branży w tym okresie. Z tradycyjnej analizy wskaźnikowej wynika jednak, że 2009 r. był najtrudniejszym rokiem pod względem ekonomiczno-finansowym dla przedsiębiorstw transportowych. Dział transportu, spedycji i logistyki, obok branży budowlanej, przemysłu ciężkiego, tekstylnego i odzieżowego, należy bowiem do tych, które najbardziej odczuły skutki recesji gospodarczej. Z analiz międzynarodowej wywiadowni gospodarczej „Dunn & Bradstreet Poland” wynika, że w 2009 r. aż 72,8% przedsiębiorstw transportu towarowego, magazynowania i składowania znajdowało się w złej albo bardzo złej kondycji finansowej10.

Z szacunków wynika, że w 2009 r. sprzedaż usług w przedsiębiorstwach ogółem w transporcie i magazynowaniu zmniejszyła się w stosunku do roku poprzedniego o 1,5%, natomiast w przedsiębiorstwach o liczbie pracujących powyżej 9 osób była niższa o 2,8%. W największym stopniu wpływy ze sprzedaży obniżyły się w 2009 r. w transporcie kolejowym – o 19,3%, lotniczym – o 16,3%, oraz w magazynowaniu i działalności usługowej wspomagającej transport – o 6,7%. W 2009 r. wzrosły natomiast przychody ze sprzedaży w transporcie rurociągowym (o 9,5%) oraz samochodowym (o 8,2%).

Spadek przychodów w transporcie i magazynowaniu w 2009 r. obserwowany był w pierwszych trzech kwartałach. Dlatego też szczególnie w tym okresie niekorzystnie kształtowała się sytuacja finansowa przedsiębiorstw. W porównaniu z pierwszymi trzema kwartałami 2008 r. rentowność obrotu w przedsiębiorstwach sekcji transport i magazynowanie w 2009 r. obniżyła się z 3,6% do 2,8% – w przypadku rentowności obrotu brutto, i z 2,3% do 1,7% – w przypadku rentowności obrotu netto.

W czwartym kwartale 2009 r. zaobserwowano wzrost sprzedaży w o 2,4%, a w grudniu 2009 r. o 2,1% w stosunku do analogicznego okresu 2008 r.11. W związku z tym w najbliższej perspektywie można oczekiwać stopniowej poprawy kondycji finansowej w branży transportowej. Mimo że wskaźnik ogólnego klimatu koniunktury w tej branży jest nadal ujemny, to po raz pierwszy w styczniu 2010 r. wskaźnik ten uległ niewielkiej poprawie, a od marca 2010 r. po raz pierwszy od 2008 r. pojawiła się w tej branży pozytywna tendencja w zakresie popytu na usługi transportowe12.

Szanse na wyjście z kryzysu branży transportowej należy postrzegać z perspektywy ogólnych tendencji w gospodarce. Gospodarka powoli powraca na ścieżkę ożywienia, o czym świadczy stopniowy wzrost zamówień napływających do przedsiębiorstw od kontrahentów krajowych i zagranicznych, wzrost produkcji i wykorzystania mocy produkcyjnych. Można więc oczekiwać, że – wraz z poprawą sytuacji na rynku dóbr produkcyjnych, stopniowo będzie poprawiała się również sytuacja na rynku TSL i kondycja finansowa całej branży.

|

|

1 W. Lichota, Metody wczesnego ostrzegania o zmianach sytuacji finansowej przedsiębiorstw, „Wiadomości Statystyczne” nr 10/2009.

2 A. Stefańska, Polskie firmy transportowe coraz bliżej katastrofy, „Rzeczpospolita” nr 247/2009.

3 E. Mączyńska, M. Zawadzki, Dyskryminacyjne modele predykcji bankructwa przedsiębiorstw, „Ekonomista” nr 2/2006.

4 P. Antonowicz, Metody oceny i prognoza kondycji ekonomiczno-finansowej przedsiębiorstw, ODiDK, Gdańsk 2007, s. 170–171.

5 Bilansowe wyniki finansowe podmiotów gospodarczych, GUS, Warszawa.

6 M. Sierpińska, T. Jachna, Ocena przedsiębiorstwa według standardów światowych, PWN, Warszawa 2004, s. 179.

7 Bilansowe wyniki finansowe podmiotów gospodarczych, GUS, Warszawa.

8 Ibidem.

9 Ibidem.

10 A. Fandrejewska, P. Mazurkiewicz, Firmy bez pieniędzy, „Rzeczpospolita” nr 237/2009.

11 Informacja o sytuacji społeczno-gospodarczej kraju, 2009 r., GUS, Warszawa 2010.

12 Informacja o sytuacji społeczno-gospodarczej w kraju, luty 2010 r., GUS, Warszawa 2010.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA